Actualité

Retail Therapy Covid-19 : Les effets du confinement sur les secteurs du commerce

41 min. de lecture

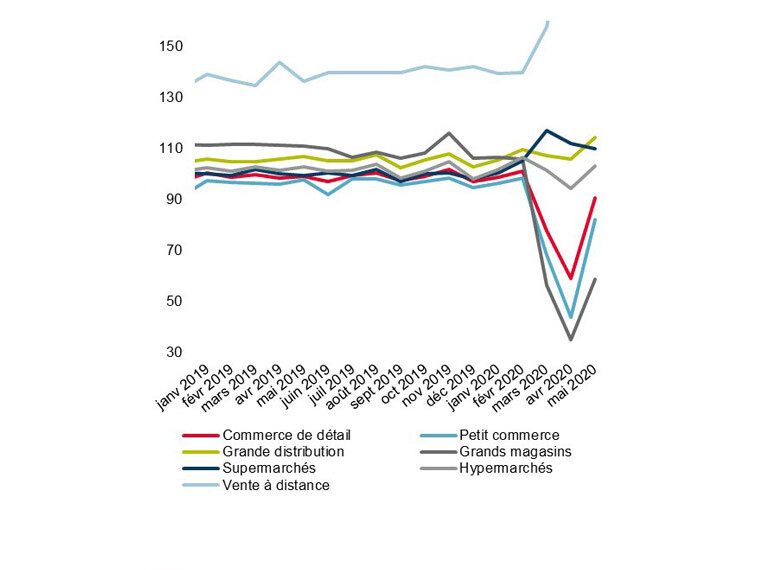

Dès l’annonce par le gouvernement de la fermeture de tous les établissements recevant du public dont les activités « non essentielles », les chiffres du commerce ont connu une trajectoire pour le moins erratique selon les différents secteurs. Contrairement à la grande distribution et la vente à distance qui n’ont pas « décroché », le petit commerce et le commerce de détail dans sa globalité ont marqué une chute vertigineuse et historique dans le rythme de leurs performances.

INDICE DES VENTES DU COMMERCE DE DÉTAIL ET COMMERCE NON SPÉCIALISÉ, VARITATION MENSUELLE EN % (BASE 100=2010)

Source : Banque de France

Source : Banque de France

D’un côté les produits non alimentaires, dont l’activité en magasin a été stoppée nette pour toutes les activités d’équipement de la personne, ou réduite à du click & collect pour d’autres, comme le bricolage, ou enfin à une activité très réduite comme les accessoires automobiles. A l’inverse, les ventes de produits de grande consommation (y compris l’alimentation) ont suivi la courbe des annonces et effets du confinement avec un phénomène de sur-stockage avant et au tout début de la période, pour ensuite se stabiliser à un niveau toutefois plus élevé que la normale. Avec plus de 25% des salariés absents dès le 16 mars, la grande distribution s’est réorganisée. Une fois les mesures de protection mises en place, il resta à gérer l’approvisionnement des points de vente. Ces derniers dépendant du fonctionnement des transporteurs, centrales d’achat et entrepôts logistiques, eux aussi affectés par des effectifs réduits, des établissements à l’arrêt, et d’autres tournant à plein régime, la tâche n’était pas aisée. Après quelques semaines chaotiques, les rayons des magasins se sont progressivement réachalandés.

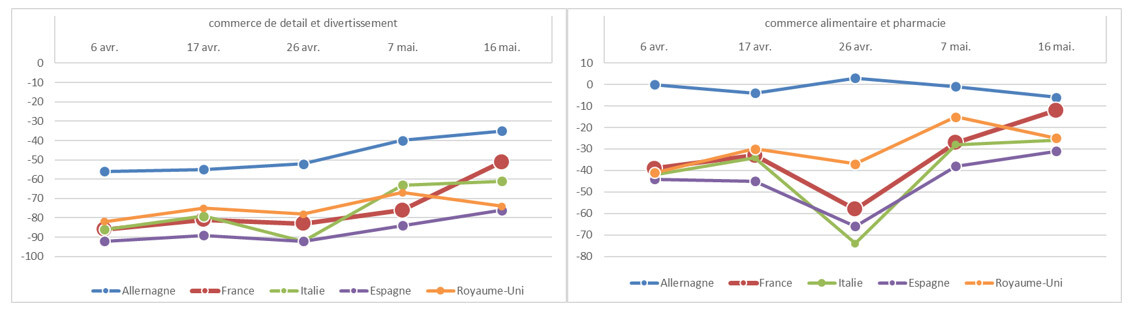

L’INSEE a analysé la fréquentation des commerces entre début avril et mi-mai, soit pendant la période de confinement commune à plusieurs pays d’Europe occidentale, dans des conditions plus ou moins strictes selon les pays. Ainsi, l’Allemagne, officiellement moins confinée, a été le moins affectée par la baisse subite de la fréquentation des commerces et des transports publics. Cette fréquentation est même redevenue positive à fin avril pour les commerces de première nécessité (+3% en alimentation et pharmacie) avant de retomber au début du mois de mai. Cette tendance contraste avec les autres pays étudiés qui restent sous la barre des -10% jusqu’à la mi-mai pour le commerce de première nécessité (entre -12% et -31%). Néanmoins, dès début mai et plus encore après le début du déconfinement, la France s’est démarquée des autres pays, affichant une remontée significative et encourageante de la fréquentation des commerces qu’il s’agisse de commerce de détail en général ou de commerce alimentaire et pharmacie.

INDICATEUR DE FRÉQUENTATION DES COMMERCES EN AVRIL ET MAI DANS LES PRINCIPAUX PAYS D'EUROPE, EN %

Source : INSEE, Google Maps Mobility

Source : INSEE, Google Maps Mobility

Ce décalage entre les performances générés par les commerces de première nécessité et les autres formes de commerces s’est fortement accentué durant le confinement. Sur les 95 à 100 milliards d’euros de perte de chiffre d’affaires évalués sur l’ensemble de l’année 2020 par la société SAD Marketing dans sa dernière étude, un peu plus de la moitié aura été réalisée par le manque à gagner des 5 premiers mois incluant la période de confinement. Le surplus généré par les commerces alimentaires sur cette même période (6 milliards d’euros) totalise seulement 6% des pertes de l’année et apparaît bien loin d’être suffisant pour compenser ce retard, alimenté pour près de la moitié par les secteurs de la restauration (-25 milliards d’euros sur 2020) et de l’automobile (-17 milliards d’euros).

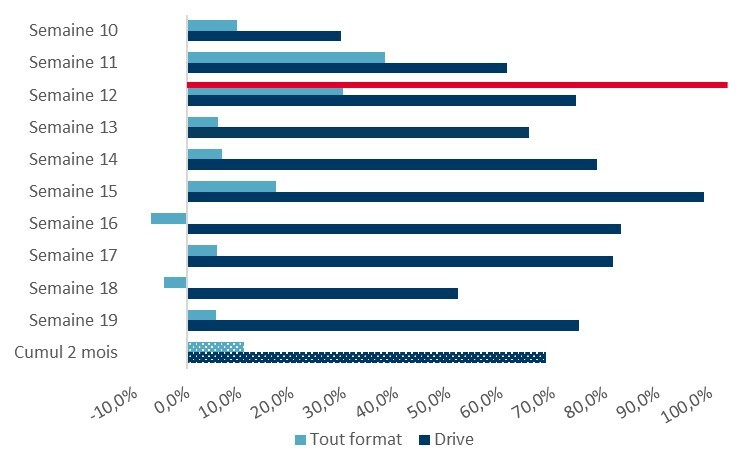

Les gagnants : les produits alimentaires et de consommation courante

La mise en place du confinement a naturellement favorisé la distribution des produits de grande consommation et de produits frais. Ces derniers enregistrent en cumul une hausse des ventes de près de 11% sur les deux mois écoulés entre le 2 mars et le 3 mai (source Nielsen). L’emballement initial pour les hypermarchés (progression supérieure à 30% jusqu’en semaine 12, du 16 au 22 mars) s’est peu à peu transféré vers des formats plus réduits et surtout moins anxiogènes, à savoir les équipements de proximité (+25% sur 2 mois) et les supermarchés (+14,5%) avec des hausses de ventes pouvant aller jusqu’à 74% à partir de la semaine 13. Le grand gagnant reste néanmoins le Drive qui a affiché une progression de ses ventes sur 2 mois de près de 69% et se maintenait la dernière semaine du confinement à +75%, un signe de fidélisation prometteur pour l’avenir... Le secteur alimentaire devrait connaitre une croissance de +3% sur l’année 2020 selon les prévisions de SAD Marketing.

ÉVOLUTION COMPLÈTE DES VENTES DE PRODUITS DE GRANDE CONSOMMATION ET DE FRAIS LIBRE-SERVICE ENTRE LE 2 MARS ET LE 3 MAI, EN % (SEMAINE 10=2/8 MARS)

Source : Nielsen

Source : Nielsen

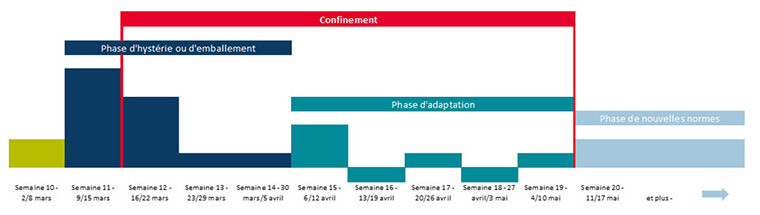

3 phases de consommation bien distinctes pour les Produits de Grande Consommation Dès le début du confinement, les experts du Boston Consulting Group se sont basés sur l’expérience vécue en Chine et en Italie pour analyser le cycle de la consommation des produits de première nécessité. Ils ont identifié trois grandes phases dans cette crise du coronavirus.

- La phase d’hystérie ou d’emballement : une période de 3 à 4 semaines - constitution des stocks et hausse de la demande sur les produits de base peu périssables, les surgelés, les produits d’hygiène et les produits d’entretien. L’achalandage continu de ces rayons dévalisés est devenu complexe.

- La phase d’adaptation : jusqu’à la fin du confinement – la hausse des ventes s’est poursuivie mais dans une moindre proportion. Le client ne constituait plus de stocks mais visait à approvisionner régulièrement son foyer en produits frais afin de compenser la fermeture des cantines et des restaurants.

- La phase de consolidation des nouvelles normes : post confinement les clients ont changé leur manière de consommer avec l’accélération et la confirmation de certaines tendances pré-crise dont le passage accéléré au e-commerce pour les commerces de proximité. La livraison à domicile, avec des pointes à +70%, voire 100% à certaines périodes du confinement, pourrait aussi s’établir durablement dans les habitudes de consommation ainsi que l’accroissement de la distribution des plats préparés. D’après une enquête réalisée par Qualimétrie en avril 2020, 8 Français sur 10 affirmaient qu’ils continueraient à utiliser le click & collect et la livraison à domicile après le confinement.

ÉVOLUTION DE LA CONSOMMATION DES PRODUITS GRANDE CONSOMMATION (PGC) SELON LE SCENARIO BCG

Source : BCG, Nielsen

Source : BCG, Nielsen

Les perdants : les biens anomaux (par opposition aux biens de consommation courante : Un bien anomal est un bien dont l'achat et la consommation sont exceptionnels : bien de luxe, bien d'équipement, automobile)

Du 15 mars au 11 mai, tous ces magasins ne distribuant pas de produits de première nécessité ont fermé leur portes avec un chiffre d’affaires réduit à néant ou presque (-95% pour les magasins spécialisés jusqu’à fin avril selon Procos depuis le début du confinement). Ces deux mois d’absence d’activité jusqu’au 11 mai, date de la réouverture des commerces (hors restauration) ont fortement affecté les comptes annuels de ces commerçants. Ce traitement aurait pu loger tout le monde à la même enseigne mais dont ses conséquences diffèrent selon les caractéristiques du commerçant, qu’il s’agisse d’un petit commerçant indépendant ou d’un groupe de distribution potentiellement plus solide sur le plan financier, d’un locataire ou d’un propriétaire-occupant. S’ils sont tous généralement soumis à un niveau de charges important (remboursement d’emprunts, charges de fonctionnement), le manque de ressources est plus évident sur les petites trésoreries. Les mesures de soutien mises en place par l’Etat (mise au chômage partiel, report de charges, fond de solidarité, etc.) auront permis de limiter les pertes mais pas de les absorber sur le long terme. La question cruciale des loyers s’est donc présentée et s’analyse désormais au cas par cas : diminution, report ou annulation, mensualisation constituent toujours le nœud des discussions entre bailleurs et locataires et donneront le ton des fermetures et arbitrages à venir dans les prochains mois et d’ici la fin de l’année.

Revue de détail des secteurs du commerce spécialisé :

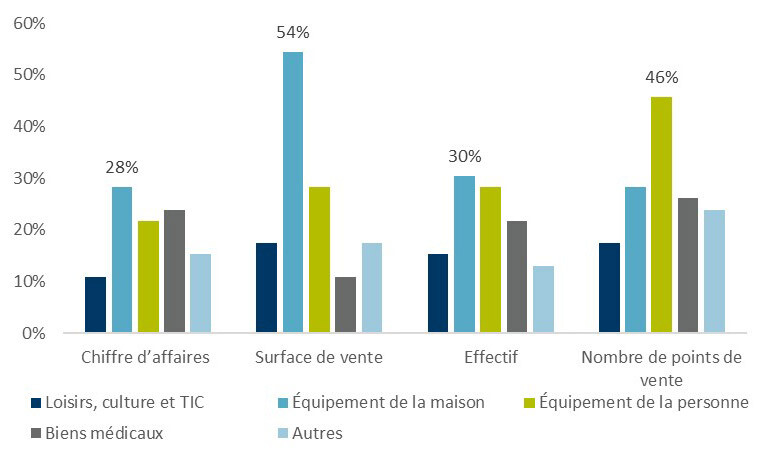

POIDS DES SECTEURS DU COMMERCE DE DETAIL NON ALIMENTAIRE

Source : INSEE

Source : INSEE

Les deux secteurs les plus représentatifs du commerce de détail non alimentaire sont l’équipement de la maison et l’équipement de la personne. Le premier est de loin le secteur le plus gourmand en surfaces de vente alors que le second concentre le plus de points de vente. Ces deux secteurs totalisent environ la moitié du chiffre d’affaire du commerce de détail spécialisé et leur évolution pèse fortement sur les performances du secteur.

Equipement de la personne :

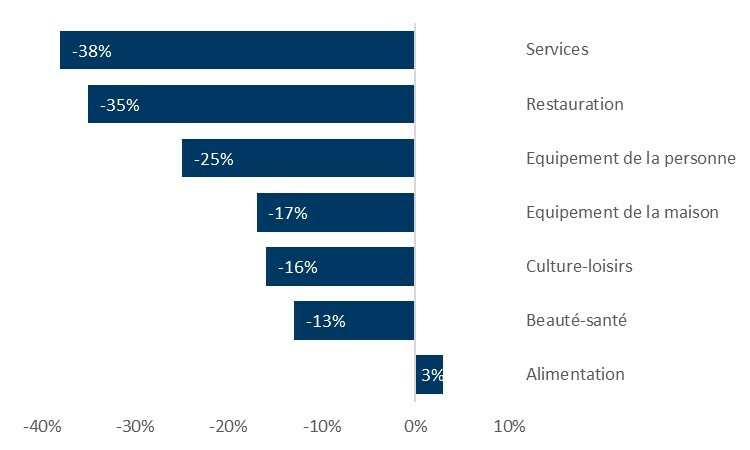

Le secteur de la mode et du textile a été fortement impacté par la crise car l’ensemble des boutiques ont dû fermer leurs portes, ne restant plus que les possibilités de vente en ligne. La Banque de France a évalué fin mai 2020 la perte du secteur à -43% en évolution trimestrielle. Cette lourde peine est due à un mois d’avril très critique : les enseignes adhérentes de la section habillement de l’Alliance du Commerce ont enregistré une baisse aux alentours de 90% de leur chiffre d’affaires en avril (y compris les ventes sur Internet). Pour l’ensemble de l’année et avec une reprise progressive de l’activité, les perspectives de pertes annuelles ont été évaluées par l’Institut Français de la Mode (IFM) à environ -25%, et jusqu’à -40% par la Fédération Nationale de l’Habillement (FNH), avec des conséquences qui seront d’autant plus fortes pour certaines enseignes en difficulté depuis déjà plusieurs mois. Par ailleurs, la FNH alerte sur l’éventualité d’une baisse effective du pouvoir d’achat à la rentrée qui affecterait directement les ventes de ce secteur.

Le secteur de la chaussure a lui aussi fortement décliné avec un recul de -44% des ventes en variation trimestrielle à fin mai et plus de 80% en avril (glissement annuel) selon la Banque de France.

La perte annuelle pour l’ensemble du secteur Equipement de la personne serait estimée à -25% en 2020 selon les derniers chiffres de SAD Marketing.

Equipement de la maison :

Après une bonne année 2019 (+4,1% de croissance des ventes selon les fédérations du secteur FNAEM, Ameublement Français et IPEA (1)), le secteur du meuble a subi de plein fouet la fermeture des magasins et fut l’un des secteurs les plus impactés par cette crise avec un recul trimestriel de près de-52% à fin mai (-89% en avril en glissement annuel).

Le bricolage accuse une chute de -62% du volume de ses ventes en avril selon la Fédération des Magasins de Bricolage, portant la variation trimestrielle à fin mai à -33% d’après la Banque de France.

Enfin, la chute des ventes en électroménager a été moindre avec -27% de variation trimestrielle à fin mai, encore alimenté par les commandes réalisées sur internet notamment sur le gris et le brun.

Les pertes pour l’année 2020 en Equipement de la maison sont évaluées à -17% selon SAD, les jardineries/animalerie devraient être les moins affectées.

(1)Fédération française du Négoce de l’Ameublement et de l’Equipement de la Maison, Ameublement Français et Institut de Prospective et d’Etudes de l’Ameublement

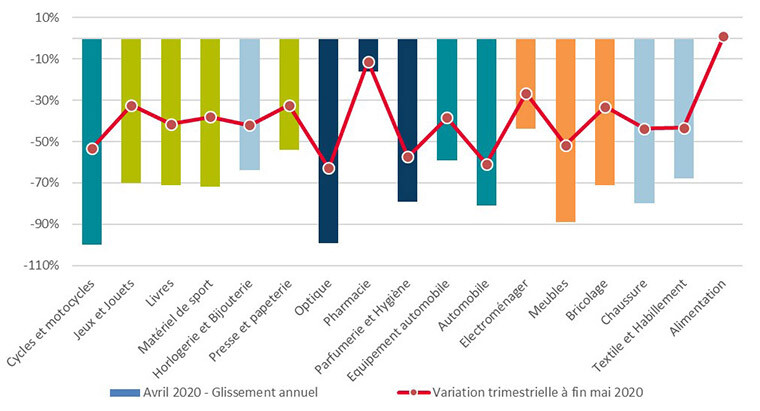

INDICES D'ACTIVITÉS DU COMMERCE DE DÉTAIL SECTORIEL - AVRIL 2020 EN GLISSEMENT ANNUEL ET VARIATION TRIMESTRIELLE À FIN MAI, EN %

Source : Banque de France

Source : Banque de France

Dans le domaine de la culture et des loisirs, les chiffres d’affaires ont accusé en avril une perte de l’ordre de -54% pour la presse (une partie des kiosques et des tabacs/presse sont restés ouverts), à -72% en matériel de sport, révélant une évolution trimestrielle à fin mai entre -32% (presse) et -42% (livres). En fin d’année, ce secteur devrait connaître un recul des ventes de près de -16% (selon SAD).

La plus forte baisse relevée en avril concerne les cycles et motocycles avec un indice en chute de-100%. Ce décrochage a cependant été plus facile à rattraper à l’issue du confinement avec le développement de l’alternative « vélo » aux transports en commun dans les grandes métropoles. A fin mai, la variation trimestrielle de ce secteur d’activité était de -53%, soit en avance sur le secteur automobile (-60%) et surtout l’optique (-63%), très affecté pendant le confinement (-99% en avril).

Même les pharmacies ont affiché un recul des ventes en avril de -16%, portant la variation trimestrielle à fin mai à -11%. Ce recul des ventes est imputé au fait que les consommateurs ont réduit leurs visites à l’achat de médicaments de première nécessité. La perte annuelle pour ce secteur devrait être de l’ordre de -4% selon SAD Marketing.

Enfin la restauration est l’un des secteurs les plus sinistrés par la crise du Coronavirus avec une fermeture totale de ses établissements pendant le confinement et un retour très progressif à une activité « normale » après le 11 mai selon les zones géographiques. La société SAD évalue la perte de chiffre d’affaires sur 2020 à -35% pour ce secteur.

ESTIMATON DU MANQUE À GAGNER ESTIMÉ SUR 2020 PAR SECTEUR D'ACTIVITÉ EN %

Source : SAD Marketing

Source : SAD Marketing

Le e-commerce suit-il les mêmes tendances ?

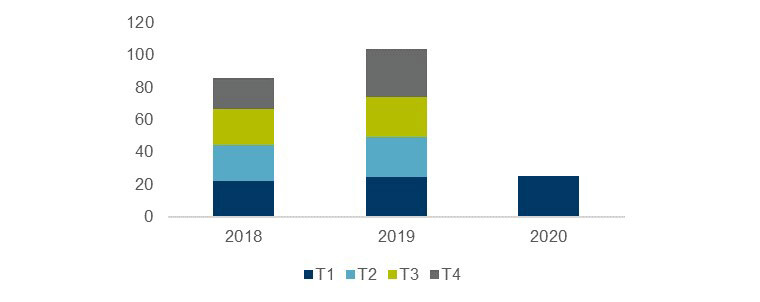

Contre toute attente, le e-commerce n’a pas triomphé de cet épisode de crise sanitaire en se substituant simplement au commerce physique. Au mieux, ce canal de distribution a été plus largement complémentaire en compensant une partie des transactions qui n’ont pu avoir lieu dans les magasins. Ainsi, la FEVAD annonçait pour le 1er trimestre une faible croissance de seulement 1,8% du chiffre d’affaires réalisé en ligne avec 25,3 milliards d’euros. Il s’agit d’une faible performance si l’on compare avec la croissance enregistrée à la même époque de l’année dernière (+11,9% au T1 2019). Ce ralentissement est principalement imputable au recul des ventes de voyages (-60% en mars et -19% au 1er trimestre), relayées par la hausse des achats de produits alimentaires et de biens d’équipement, facilités par le développement du click & collect. Le panier moyen a également diminué de -2,3%, faiblement compensé par un nombre de transactions en hausse de 4,2%.

CHIFFRE D'AFFAIRES TRIMESTRIEL DU E-COMMERCE (MILLIARD €) FRANCE

Source : FEVAD

Source : FEVAD

Par secteur, les ventes de produits alimentaires ont fortement augmenté dès le début du confinement ainsi que les ventes de produits techniques et culturels et les jeux/jouets, au détriment des autres secteurs non alimentaires dont l’habillement et l’ameublement/décoration. La hausse des dépenses alimentaires sur tous les canaux de distribution a quelque peu empiété le budget des ménages, laissant peu de place à l’achat de produits anomaux.

Ainsi, selon la FEVAD, le bilan trimestriel s’avère positif pour l’équipement de la maison, le secteur de la beauté-santé, du sport-loisirs, du bricolage-jardinage, des jeux-jouets et même de l’habillement grâce à un mois d’avril satisfaisant, contrastant avec l’écroulement des ventes du commerce physique. La société Easyence confirme cette tendance par les résultats de son baromètre e-commerce réalisé du 2 mars au 31 mai sur la consommation de produits non alimentaires en ligne. Elle souligne même une reprise continue des ventes en mode et habillement depuis le déconfinement. En revanche, le bilan reste négatif selon la FEVAD pour les secteurs du meuble et de la décoration.

A noter que les places de marché ont joué un rôle crucial durant cette période, permettant aux TPE de rester présentes sur le marché ou simplement de se faire connaitre. Les sites des enseignes ont également réussi à tirer leur épingle du jeu face aux pure players grâce au transfert d’une partie du chiffre d’affaires de leurs magasins physiques sur la toile.

Les perspectives

Un signal d’espoir selon certains exploitants et à en croire les chiffres des premières semaines post-confinement durant lesquelles les clients ont rapidement renoué avec l’envie de consommer à nouveau. Les centres commerciaux français que l’on estimait lents au redémarrage ont retrouvé leurs flux d’origine à 65% dès le 11 mai selon les chiffres de Quantaflow, alors même qu’à Wuhan, la première semaine de déconfinement n’avait vu passer que 30% du trafic normal. La reprise progressive constatée sur les semaines suivantes (84% des flux historiques en 6ème semaine post-confinement soit mi-juin) permet d’anticiper un retour à la normale à court ou moyen terme. Plus généralement, MyTraffic annonce un redémarrage du commerce périphérique avec une fréquentation fin mai qui concentrait 90% des flux d’avant confinement. La reprise en centres-villes a été un peu plus lente avec 40% du trafic initial la semaine du 11 mai pour atteindre début juin 80% de son niveau d’avant crise. Ces tendances encourageantes sont néanmoins à envisager avec prudence pour les mois à venir, conditionnées par l’évolution du pouvoir d’achat et l’arrivée incertaine d’une nouvelle vague épidémique.

Certaines enseignes abordent la reprise plus sereinement que d’autres. C’est le cas des enseignes « discount » qui n’ont pas désempli depuis le déconfinement et constituent une réelle destination pour les consommateurs dont le pouvoir d’achat a diminué. D’autres ont bénéficié à la reprise d’un report d’achat « nécessaire » comme les coiffeurs, les instituts de beauté ou les vêtements et chaussures pour enfants, avec un rebond de leurs performances dès la levée du confinement. En revanche, d’autres activités sont plus à la peine, les parfumeries, les cadeaux ou le reste de l’équipement de la personne. Selon les derniers chiffres de Procos, ce secteur est encore à la traine puisqu’il a enregistré entre le 11 et le 31 mai des performances toujours en recul de près de 40% par rapport à la même période de 2019 alors que l’équipement de la maison est reparti en positif (+8.8%).

A l’heure actuelle, l’équipement de la personne devrait représenter 65% des surfaces fermées ou en vente suite aux redressements et liquidations annoncées. Le second secteur à voir ses surfaces potentiellement amputées de près de 20% est l’équipement de la maison.

Néanmoins, à en croire l’enquête réalisée par Qualimétrie, les français aspiraient à réaliser leurs premiers achats post-confinement en équipement de la personne (pour 76% des personnes interrogées), suivis du bricolage, jardinerie et animalerie pour 58% d’entre eux. Par ailleurs, la moitié des personnes interrogées attendaient les soldes avec impatience et sont donc toujours dans une logique « dépensière ». Il faudra cependant compter sur le décalage de ces 4 semaines de soldes qui devraient profiter cette année aux mois de juillet et août. En revanche, la société Bonial avance dans l’un de ses récents sondages que ces achats devraient s’effectuer au détriment du poste « vacances et loisirs » (57%) qui sera le plus sacrifié par les consommateurs.

Quelle consommation maintenant ?

Au-delà des chiffres, ces deux mois de confinement auront profondément bouleversé les modes de consommation et les souhaits des consommateurs. Les acteurs du commerce sont unanimes : enquêtes et sondages annoncent une volonté de changement dans le comportement d’achat chez une majorité de leurs clients, même si le « back to business as usual » n’est pas à remettre en question, budget oblige... Ainsi, selon Qualimétrie, 82% des personnes interrogées lors de leur dernière enquête envisageaient de modifier leur comportement pour consommer mieux (vs 74% en mars 2020).

La crise Covid 19 = un accélérateur de tendances ?

Sans parler de « révolution », cette crise sanitaire et économique aura plus précisément accentué et généralisé des phénomènes qui existaient déjà mais que l’on ne pensait pas forcément pérennes ou aussi rapides dans leur mise en œuvre. Hormis les conséquences malheureuses et irréversibles pour certaines enseignes en difficulté, cet épisode aura permis de rebattre les cartes et rééquilibrer le marché en remettant en phase l’offre et demande.

Sur le plan technique et opérationnel :

- L’omnicanalité devient incontournable : un besoin renforcé par le télétravail et accéléré par l’utilisation des nouvelles technologies de transformation digitale du commerce (avènement du sans contact, click & collect, etc)

- La confirmation du rôle clé de la logistique dans l’approvisionnement des magasins et l’optimisation des techniques d’approvisionnement.

- La fin du « big is beautiful » et le retour à la taille humaine des équipements commerciaux : proximité et visibilité sont plébiscités par les consommateurs

- Sous la pression des DNVB (Digitally Natives Vertical Brands), les enseignes traditionnelles vont devenir plus flexibles en termes de typologie de points de vente (développement des pop-ups), d’analyse et d’optimisation des coûts en revoyant leur business model.

Sur le plan sociétal : de nouvelles motivations et manières de consommer

- Le besoin de consommer de façon responsable : soutenir la production locale et privilégier la qualité des produits. C’est le cas de 83% des personnes interrogées par Harris pour l’Observatoire Cetelem et de 73% des français sollicités par Qualimétrie. De son côté, OpinionWay confirme l’appétence des Français pour les produits frais et locaux dans un sondage réalisé fin avril révélant que près de 50% d’entre eux ont augmenté leur consommation locale et de produits frais pendant le confinement.

- La participation au cycle de l’économie circulaire : le même cabinet d’enquête annonce que 74% des personnes interrogées se déclarent prêts à renoncer à l’achat de produits neufs, notamment pour les technologies.

- Une exigence accrue vis-à-vis de la qualité des produits et des services mis en place par les enseignes avec une plus grande transparence. 61% des français interrogés par Qualimétrie estiment que le rapport qualité-prix est primordial.

- En réponse à cette nouvelle demande, les enseignes doivent accélérer leur engagement sociétal et offrir des garanties au consommateur quant à l’impact de leurs produits sur le plan écologique et social, un critère plébiscité par près de la moitié des personnes interrogées par Qualimétrie.

Ces derniers mois de rupture de l’offre et de la demande auront eu le mérite d’accélérer les nombreuses mutations initiées depuis quelques années dans le monde des commerces. Ce qui n’était qu’une tendance se transforme en généralité et le marché devient polymorphe sous l’effet d’une demande sans cesse renouvelée. Plus que jamais le commerce n’est pas mort ; il est vivant et évolue tout simplement.